产品中心PRDUCTS

技术支持RECRUITMENT

全球流动性观察:微观流动性有待提振

2023-09-30 04:40:20

raybet官方版本期投资者观望情绪明显,交易热度进一步回落,但交易核心仍在科技成长板块。资金行为上,内外资投资分歧收敛,外资悲观情绪缓和,两融极度乐观情绪有所平复。

▶市场交易热度进一步回落,交易核心仍在科技成长。1)本期(9.18-9.22)美债利率快速上行、国内政策成效尚待显现叠加节前资金避险情绪,市场整体维持窄幅整理状态,交投意愿低迷,沪深两市日成交额均值由上期的7241亿元降至本期的6520亿元,已逼近22年10月低点。2)从板块交易热度看,市场整体交易核心仍在科技成长,本期电子、计算机和医药行业成交额占比明显居前,分别为11%、10%和9%。而从行业换手率历史分位数上看,纺织服装和交通运输行业分位数大幅抬升,分别抬升了30%和10%;而国防军工和电力及公用事业行业换手率分位数明显回落,分别回落了27%和21%。

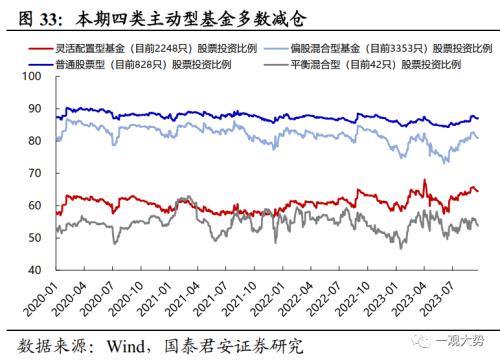

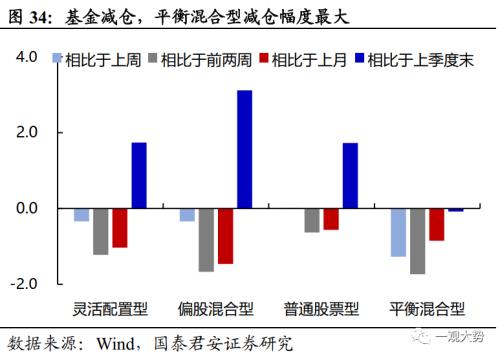

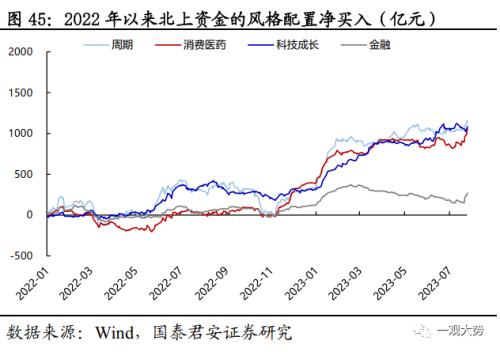

▶内外资投资分歧收敛,其中外资悲观情绪明显缓和,两融极度乐观情绪有所平复。本期(9.18-9.22)北上资金结束连续六周的持续流出,实现0.3亿元净流入,贡献来自于海外偏博弈型短期资金(+60亿元)而非长线亿元)。同时两融前期极度乐观投资情绪有所平复,成交额占比由9.3%的历史高位回落至8.3%,但融资净买入仍达48亿元。此外从机构投资行为上看,机构投资者对权益市场参与度有所下降,其中公募基金普遍减仓,平衡混合型减仓幅度最大,理财产品中含权益产品占比小幅下降,仅私募基金仓位相对稳定。

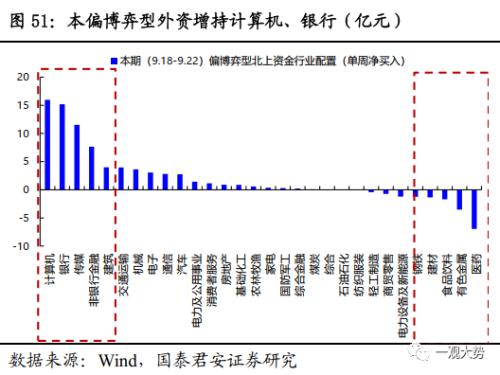

▶不同资金主体投资共识在科技成长板块,而对其他板块配置分歧明显。从大类风格上看,本期(9.18-9.22)两融和外资在成长板块形成一致共识,资金均主要流入成长板块,其中两融资金净流入52亿元,北上资金净流入21亿。除此之外,在其他风格板块的配置上仍呈现明显分歧,其中两融资金对周期和消费相对乐观,分别净流入4亿和2亿元,但北上资金相对悲观,在周期和消费板块分别流出26亿和18亿元。此外两融资金对金融板块相对悲观,本期净流出3亿元,而北上资金则净流入15亿元。具体到行业层面,两融和北上资金一致流入在计算机和电子行业,但在其他偏科技类行业的配置上分歧明显,电新和医药获得两融资金的大幅加仓以及北上资金的大幅减仓,而传媒则获得北上资金的大幅加仓以及两融资金的大幅减仓。

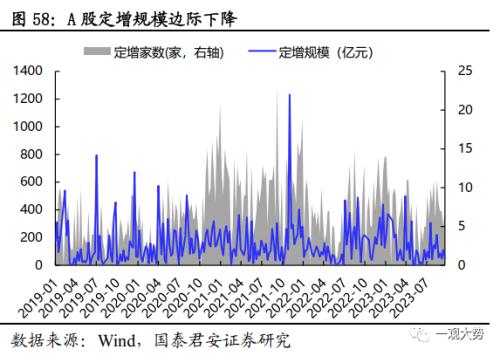

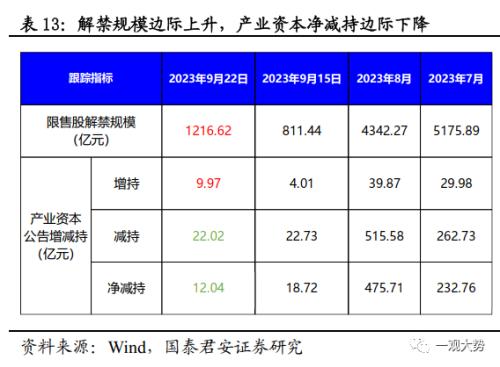

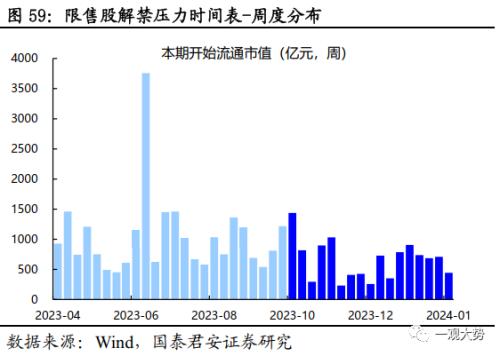

▶股权融资规模边际下降,产业资本净减持。1)本期(9.18-9.22)IPO发行规模边际下降,其中IPO共4家,融资规模30.12亿元(上周50.45亿元),7家公司定向增发,融资规模48.59亿元(上周110.66亿元)。2)本期解禁规模1217亿元,较上期811亿元边际上升。产业资本公告较前期19亿元边际下降为净减持12亿元。

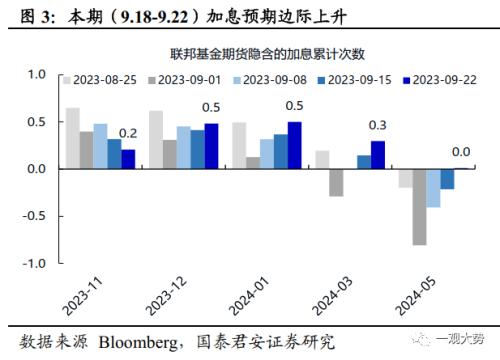

本期(9.18-9.22)美联储9月暂停加息,符合市场预期。本期(9.18-9.22)美联储9月议息会议上,美联储继续将联邦基金利率的目标区间维持在5.25%到5.50%的水平,符合市场预期。但美联储点阵图显示19位官员中有12人倾向于年内再次加息,且美联储官员们目前预计到2024年底联邦基金利率将降至5.1%(6月美联储会议预期为4.6%),均超出市场预期。美联储偏鹰表述使得市场加息预期边际上升。

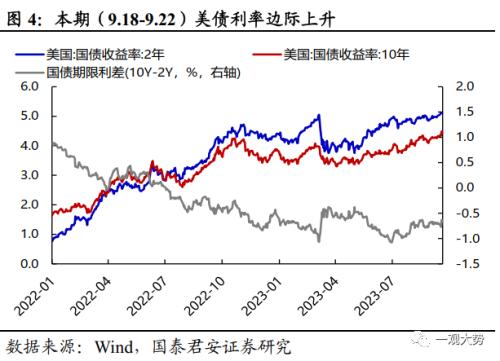

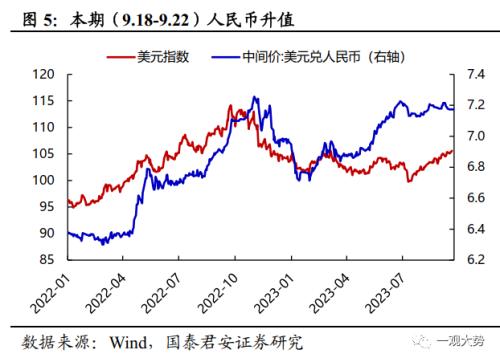

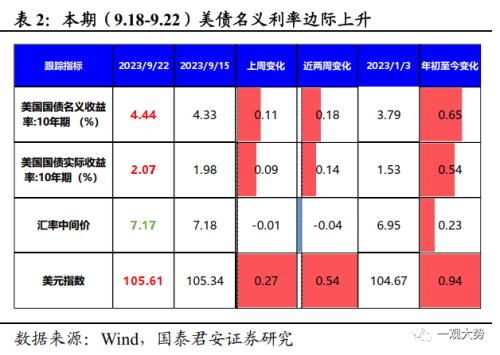

本期(9.18-9.22)10年期美债名义利率、美元指数均边际上升。本期(9.18-9.22)10年期美债名义利率边际上升11BP至4.44%,实际利率边际上升9BP至2.07%;美元指数边际上升27BP至105.61,同时人民币升值,汇率中间价由7.18下降至7.17,中美利差10Y扩大至-177BP。

本期(9.18-9.22)美国高收益债期权调整利差边际上升,投资级债期权调整利差边际下降。从最新数据看,截至本期周五(9月22日),美国高收益债期权调整利差为3.84%(上期3.74%,8月平均3.84%,7月平均3.81%);美国投资级债券期权调整利差为1.25%(上期1.28%,8月平均1.31%,7月平均1.32%)。从周度层面上看,高收益债期权调整利差较上期边际上升,投资级债期权调整利差较上期边际下降;从月度层面看,高收益债期权调整利差较8月均值边际稳定,投资级债期权调整利差较8月均值边际回落。

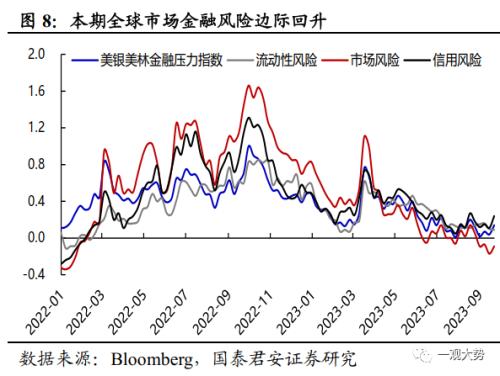

本期(9.18-9.22)流动性风险边际下降,市场风险、信用风险均边际回升,全球资本流动边际稳定。本期流动性风险由上期0.1下降至0.09,市场风险由上期-0.17回升至-0.09,信用风险由上期0.11回升至0.24。从全球资本流动上看,8月大类资产隐含的宏观风险预期边际回升,由7月末的0.07回升至8月末的0.1。全球资本流动边际稳定,GFSI FLOW指数(MA3)稳定在0.13。

本期(9.18-9.22)10年期国债利率边际回升,SHIBOR3M、1年期国债利率均边际上升。从资金投放上,本期(9.18-9.22)央行公开市场货币净投放5520亿元,无MLF净投放。从利率表现上,截至9月22日,SHIBOR3M边际上升至2.27%;1年期国债收益率边际上升至2.21%,10年期国债收益率边际回升至2.68%。

本期(9.18-9.22)市场交易热度下降,A股收益中位数为0.00%。从市场表现上看,本期(9.18-9.22)A股收益中位数为0.00%,48.90%股票上涨。本期个股收益主要集中于-10%至10%区间。从两市成交热度上看,两市成交额边际、上证综指换手率边际均下降。沪深两市成交额均值由上期(9.11-9.15)的7289亿元边际下降至本期(9.18-9.22)的6520亿元。从换手率上看,上证综指换手率周均值由0.58下降至0.55。

本期(9.18-9.22)一级行业成交额占比前五分别为电子、计算机、医药、机械、通信。二级行业中,计算机软件、通信设备制造、半导体、汽车零部件Ⅱ以及证券Ⅱ居前。从边际成交额变化率看,一级行业纺织服装、消费者服务、银行、交通运输以及食品饮料边际变化率抬升最快。

本期(9.18-9.22)通信行业换手率分位数达77%,纺织服装换手率分位数抬升最高。中信一级行业中,通信行业换手率分位数达77%,行业拥挤度有所回落,而在边际维度上,本期行业换手率分位数降多涨少,其中纺织服装和交通运输换手率分位数涨幅居前,分别抬升30%和10%;而国防军工和电力及公用事业换手率分位数分别回落了27%和21%。

本期(9.18-9.22)沪深300指数、中证500指数和上证指数拥挤度边际回落。基于我们的研究显示,沪深300指数拥挤度回落0.06,上证指数拥挤度回落0.14,中证500指数拥挤度回落0.23。

本期(9.18-9.22)行业集中度边际回落、个股集中度边际回升。从行业成交额集中度看,一级行业成交额集中度边际回落。从个股成交额集中度看,本期成交额前100和前200个股占A股总成交额比重边际均回升。

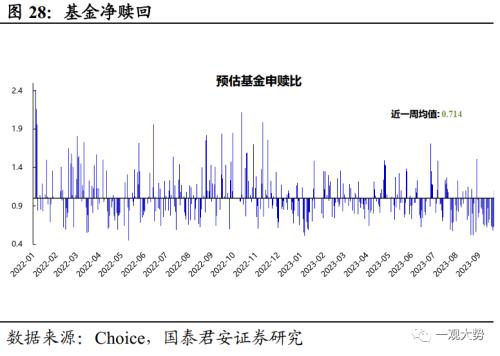

基金申赎行为:本期(9.18-9.22) 新成立基金份额下降,赎回压力有所下降。本期新成立偏股型基金份额边际减少7.73亿份,至40.01亿份。同时预估公募基金仍呈现净赎回状态,赎回压力有所下降,预计本期基金平均申赎比为0.714,较上期(9.11-9.15)边际上升。

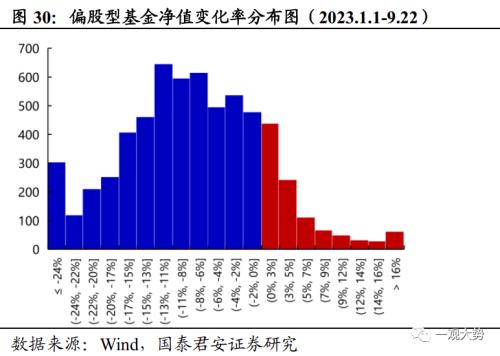

基金净值表现:本期(9.18-9.22) 偏股型基金净值涨跌各半,中位数为-0.01%。从净值变化率分布看,主要集中在-0.9%至0.9%的区间。本期49.92%的基金净值实现上涨。2023年以来偏股型基金呈现下跌趋势,中位数为-8.22%。基于2023年以来股票型基金净值变化率的分布图,过半数基金呈下跌趋势。从净值变化率分布看,主要集中在-13%至-6%区间。

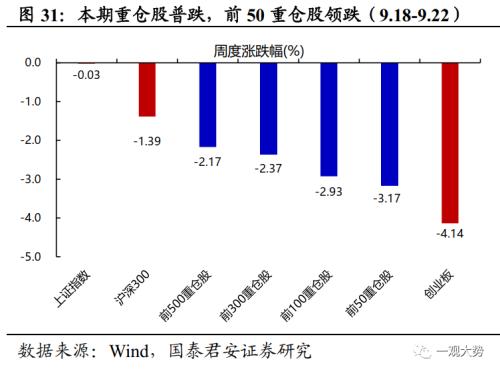

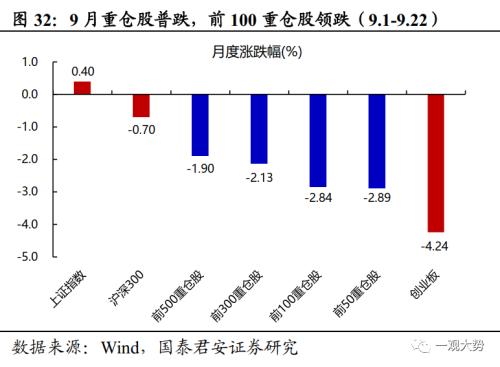

基金重仓股表现:本期(9.18-9.22) 重仓股普跌,前50重仓股领跌。根据2023年中报基金重仓股持股名单按照持值排序,分别取前50、前100、前300、前500重仓股样本考察市场表现,并与创业板、沪深300以及上证指数进行对比,可发现:1)本期(9.18-9.22) 重仓股普跌,前50重仓股领跌。前50重仓股、前100重仓股、前300重仓股、前500重仓股涨跌幅分别为-3.17%、-2.93%、-2.37%、-2.17%。2)本月(9.1-9.22)重仓股普跌,前50重仓股领跌。前50重仓股、前100重仓股、前300重仓股、前500重仓股涨跌幅分别为-2.89%、-2.84%、-2.13%、-1.90%。

不同类型公募基金仓位变化:基金多数减仓,平衡混合型减仓幅度最大。近一周以来,基金多数减仓,平衡混合型/灵活配置型/偏股混合型/普通股票型基金的仓位环比分别变化-1.27%/-0.34%/-0.34%/+0.02%。近一个月以来,基金多数减仓,偏股混合型/灵活配置型/平衡混合型/普通股票型基金的仓位环比分别变化-1.46%/-1.03%/-0.85%/-0.56%。

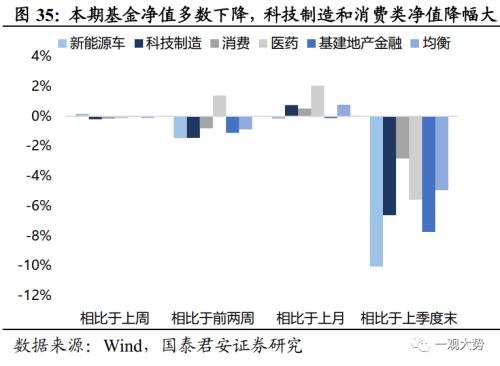

不同配置风格公募基金净值和仓位变化:本期(9.18-9.22) 净值表现上,基金净值多数下降,科技制造和消费基金净值降幅最大,为-0.2%。仓位上,仓位均下调 ,新能源车基金减仓最大,为-0.73%。净值表现上,根据周收益率的平均数看,新能源车、基建地产金融、医药、均衡、科技制造、消费类基金净值涨跌幅分别为+0.2%/0.0%/-0.1%/-0.1%/-0.2%/-0.2%。仓位变化上,本期新能源车类减仓幅度最大,为-0.73%。近一周新能源车、基建地产、科技制造、消费、均衡和医药基金仓位环比变化幅度分别为-0.73% /-0.43% /-0.34% /-0.26% /-0.13% /-0.12%。从近一个月以来仓位变化看,基金多数加仓,其中新能源车加仓幅度最大,为+2.21%。具体到不同配置风格基金上,新能源车、均衡、医药、基建地产、科技制造、消费基金环比变化幅度分别为+2.21% /+1.32% /+1.07% /+0.24% /-0.11% /-0.19%。

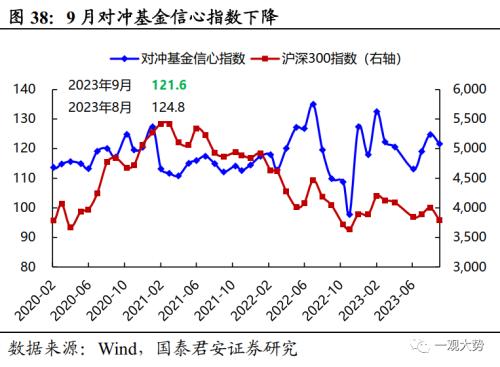

9月对冲基金信心指数下降。根据私募排排网数据,9月对冲基金信心指数为121.6,较8月下降3.2。而从仓位上看,截至9月1日,股票私募仓位指数为81.76%,在此前一周的基础上大幅上涨3.95%,并创出近16个月新高,而最近一次股票私募仓位指数超过81.76%则出现在2022年4月份。

银行理财产品“破净”比例下降。本期(9.18-9.22) 净值小于1的银行理财子产品占比相比上期(9.11-9.15)下降,市场面临的赎回压力下降。基础资产中对权益资产的参与度下降。我们尝试用理财产品中股票+混合产品数量/所有产品数量(周频数据)来间接考量理财产品投入到股票的程度,本期(9.18-9.22) 基础资产中股票产品数量占比下降。

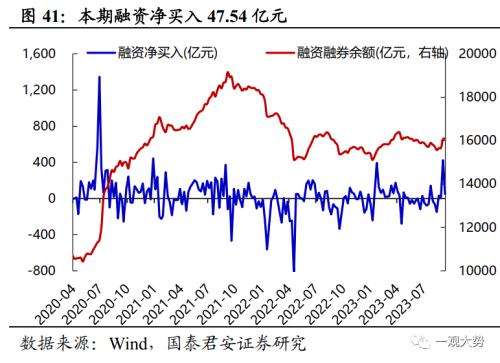

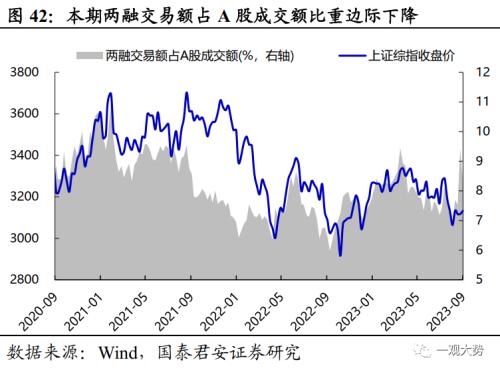

本期(9.18-9.22)融资净买入47.54亿元,两融交易额占A股成交额比重边际下降。从两融市场交易余额角度看,截至9月22日,两融余额1.61万亿元,较9月15日当周两融余额边际上升。从交投活跃度看,两融交易额占A股成交比重边际下降,9月22日当周为8.34%,9月15日当周为9.42%。

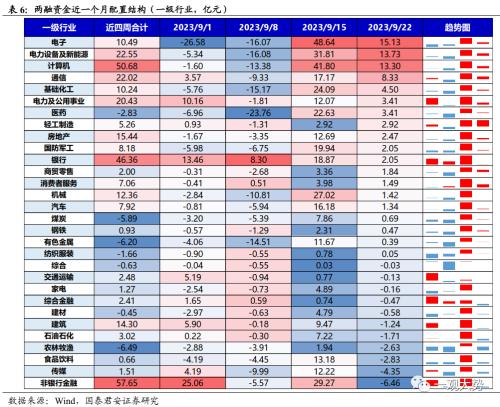

两融资金配置情况:本期(9.18-9.22) 两融资金集中流入电子、电新、计算机行业。排名前五的行业分别是:电子(15.13亿元)、电新(13.73亿元)、计算机(13.30亿元)、通信(8.33亿元)、基础化工(4.5亿元)。而近一个月两融资金集中流入非银、计算机、银行,流出农林牧渔、有色金属和煤炭。

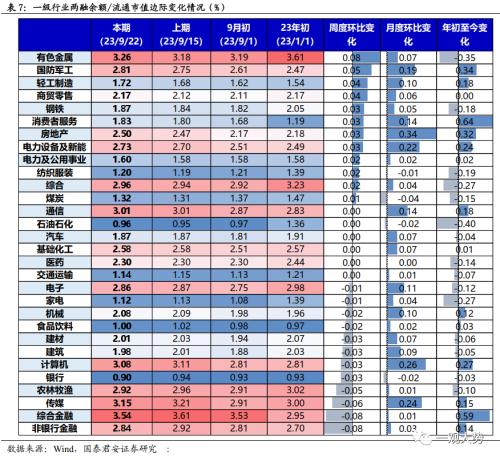

两融资金定价权:本期(9.18-9.22) 有色金属、国防军工等板块两融余额/流通市值边际上升。从周度环比来看,有色金属(+0.08%)、国防军工(+0.05%)等板块两融余额/流通市值边际上升。从月度环比变化来看,一级行业的两融余额/流通市值月度环比多为上涨。其中,房地产(+0.34%)、计算机(+0.26%)、传媒(+0.24%)等板块两融余额/流通市值边际上升。

从大类风格看,两融资金净流入多数板块;成长、周期、稳定、消费板块分别净流入51.76亿元、3.75亿元、3.01亿元、1.60亿元,金融板块净流出2.64亿元。

从大小风格看,中证1000、沪深300净流入,上证50净流出;中证1000、沪深300分别净流入21.80、13.67亿元,上证50净流出14.27亿元。

融资净买入数额最大的个股为宁德时代、宁波银行、赛力斯,融资净买入分别为10.06、3.78、3.27亿元。Top15个股主要集中于通信、计算机。

融资净卖出数额最大的个股为贵州茅台、东方财富、华工科技,融资净卖出分别为2.28、2.01、1.69亿元。Top15个股主要集中于非银、银行。

本期(9.18-9.22) 北上资金净流入,科技、金融板块净流入,周期、消费板块净流出。本期(9.18-9.22) 北上资金净流入,单周净流入0.29亿元,其中科技板块流入最大。具体而言:科技板块净流入21.28亿元,金融板块净流入15.03亿元,周期板块净流出26.08亿元,消费板块净流出17.60亿元。

从本期北上投资者的配置结构看,北上资金集中增持传媒、银行、计算机。排名前五的行业分别是:传媒(19.45亿元)、银行(18.00亿元)、计算机(17.45亿元)、汽车(12.69亿元)、家电(7.03亿元)。净流出排名前五的行业分别为:电新(-26.71亿元)、医药(-23.00亿元)、食品饮料(-14.23亿元)、有色金属(-12.67亿元)、电力及公用事业(-7.19亿元)。近一个月北上资金集中增持汽车、家电、通信,减持非银、食品饮料、电新。

外资持值在流通市值占比前五的是家用电器(11.07%)、电气设备(7.05%)、食品饮料(5.15%)、休闲服务(4.90%)和建筑材料(3.76%)。

从周度环比看,家用电器、休闲服务、通信分别环比上升0.07%、0.07%、0.07%。电气设备、医药生物、建筑材料、有色金属分别环比下降0.09%、0.07%、0.05%、0.05%。

从月度环比看,汽车(+0.13%)、纺织服装(+0.11%)、通信(+0.09%)、轻工制造(+0.04%)的外资持值比例边际抬升;电气设备(-0.34%)、建筑材料(-0.30%)、休闲服务(-0.26%)、机械设备(-0.13%)的外资持值比例边际下降。

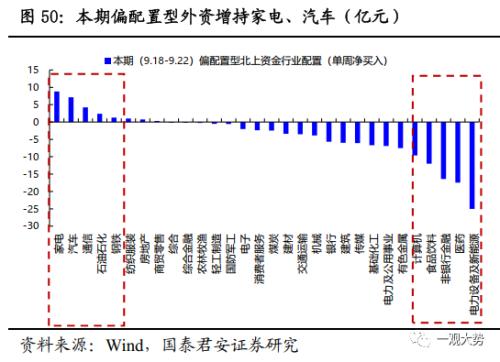

博弈型外资流入和配置型外资流出。根据拆分结构看,托管于外资投行的北上资金(偏博弈型)流入59.56亿元,托管于外资银行的北上资金(偏配置型)流出112.76亿元。从配置风格上看,托管于外资银行的北上资金(即偏配置型)净流出科技、周期、金融、消费板块,分别净流出39.11亿元、35.91亿元、22.28亿元、15.40亿元。托管于外资投行的北上资金(偏博弈型)净流入科技、金融、周期板块,分别净流入32.46亿元、23.05亿元、8.67亿元,净流出消费板块5.03亿元。

不同类型外资的行业配置:偏配置型增持家电、汽车,偏博弈型增持计算机、银行。从不同行业的资金流入流出来看,本期(9.18-9.22) 托管于外资银行的北上资金(即偏配置型)增持家电、汽车,净流入分别为8.77和7.11亿元,减持医药、电新,净流出分别为-17.45和-25.01亿元;托管于外资投行的北上资金(偏博弈型)增持计算机、银行,净流入分别为15.97和15.18亿元,减持有色金属、医药,净流出分别为-3.53和-6.94亿元。

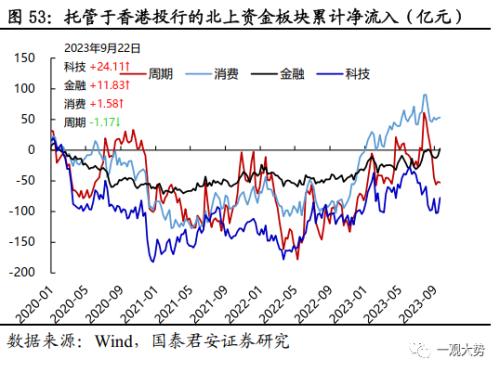

不同类型外资的行业配置:中资资金净流入周期、科技板块,港投资金净流入科技、金融、消费板块。托管于中资机构的北上资金净流入周期、科技板块,分别净流入2.00亿元、0.45亿元,净流出消费、金融板块,分别净流出1.95亿元、0.02亿元;托管于香港投行的北上资金净流入科技、金融、消费板块板块,分别净流入24.11亿元、11.83亿元、1.58亿元,净流出周期板块1.71亿元。

从各类型ETF规模看,宽基/综合类型ETF规模超半数(60%)。TMT、金融/地产、医药、新能源、消费类基金规模比例分别为11.04%、7.68%、6.90%、4.81%和4.37%。

本期(9.18-9.22) ETF资金净流入235.31亿元。其中前三大规模分别为宽基/综合(+246.66亿元)、消费(-5.54亿元)、医药(-5.41亿元)。

本期(9.18-9.22) IPO发行规模边际下降,定增规模边际下降。在IPO方面,本期(9.18-9.22) A股公司IPO共4家,总计融资规模30.12亿元。上期(9.11-9.15)A股公司IPO共5家,总计融资规模50.45亿元。在定增方面,本期(9.18-9.22) A股有7家公司定向增发,总计融资规模48.59亿元;上期(9.11-9.15)A股有5家公司定向增发,总计融资规模110.66亿元。

本期(9.18-9.22) 解禁规模边际上升,产业资本净减持边际下降。本期(9.18-9.22) 解禁规模1216.62亿元,上期(9.11-9.15)解禁规模为811.44亿元。从量上看,8月共解禁4342.27亿元,7月共解禁5175.89亿元。另外,通过上市公司减持公告来看,本期产业资本公告净减持12.04亿元,相比前一周公告的净减持18.72亿元边际下降。

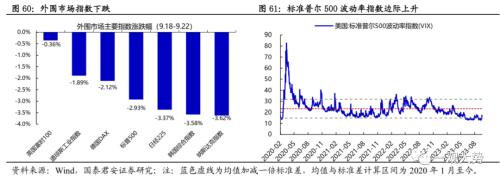

本期(9.18-9.22)海外各主要指数下跌。纳斯达克(-3.62%)和韩国综合指数(-3.58%)跌幅居前。

美股:本期(9.18-9.22) 标普500行业指数下跌,非必需消费业领跌,跌幅为-6.35%。

港股:本期(9.18-9.22) 恒生指数多数下跌,恒生非必需消费业领跌,跌幅为-3.10%。此外,本期(9.18-9.22)恒生公用事业上涨1.04%。